什么是“中国移民税”?官方口径里到底有没有这个词?

严格意义上,中国税法里并没有“移民税”这一独立税种。民间把个人因移居境外而触发的资产申报、个人所得税清算、退籍涉税处理统称为“中国移民税”。核心依据是《个人所得税法》第十条、第十三条以及《关于境外所得有关个人所得税政策的公告》(财政部税务总局公告2020年第3号)。

触发“移民税”的两大场景

- 注销中国户籍(退籍):公安部门出具《注销户口证明》的当日,即被视为“税收居民身份终止日”。

- 连续居住满六年且单次离境不超过30天:即使不注销户籍,只要符合“六年规则”,全球所得也要在中国纳税。

中国移民税如何计算?分三步拆解

之一步:判定“税收居民”身份

先回答自己:我在一个纳税年度内是否在中国境内居住累计满183天?

若答案为“是”,当年就是中国税收居民;若连续六年都是居民,第七年起全球所得征税。

第二步:清算“视为出售”资产

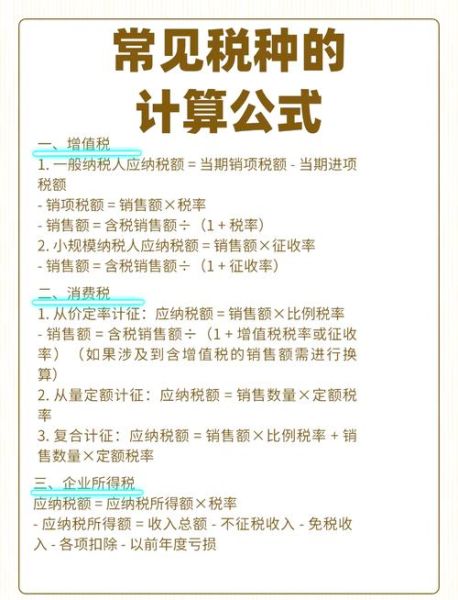

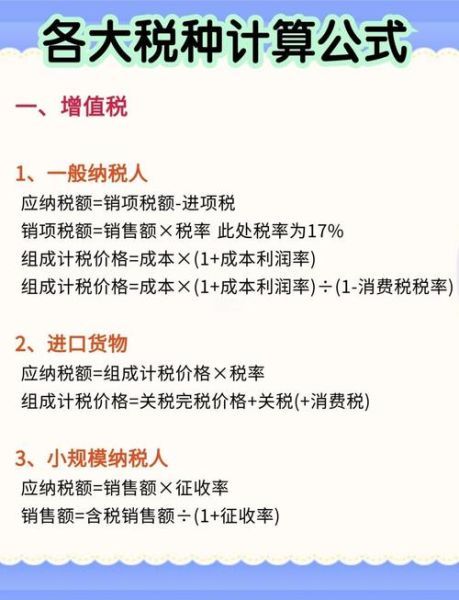

退籍或终止居民身份时,名下所有境内外资产被“视为出售”,产生潜在利得。计税公式:

应纳税所得额 = 资产公允价值 - 资产原值 - 合理税费

其中,房产、股权、金融资产的公允价值以退籍前一日市场价为准;未上市股权需第三方评估。

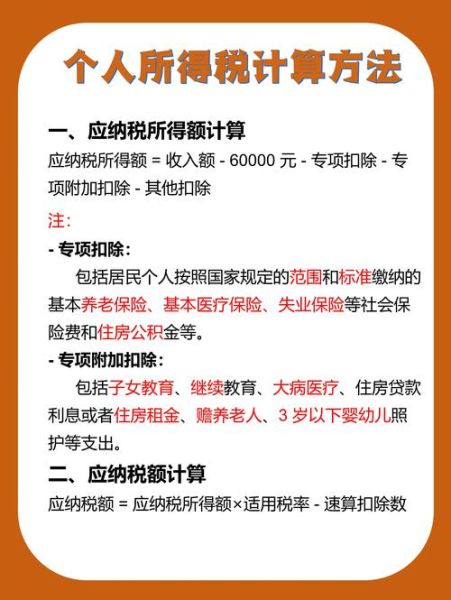

第三步:适用税率与抵免

- 资产利得并入当年综合所得,适用3%–45%七级超额累进税率。

- 若资产位于境外且已在当地缴税,可凭完税凭证限额抵免,避免双重征税。

中国移民税常见问题:高频疑问一次说清

Q1:只拿海外永居不注销户籍,还要清算资产吗?

不要。只要户籍仍在,中国仍视你为税收居民,无需“视为出售”。但全球所得申报义务继续存在。

Q2:移民前把房产过户给配偶,能否规避清算?

不能。配偶属于“关联方”,过户价格若低于公允价值,税务机关可按市场价值核定利得。

Q3:境外信托能否隔离“移民税”?

取决于信托架构。若设立人保留实质控制权(如可撤销、可变更受益人),资产仍会被穿透回设立人名下清算。

容易被忽视的四大细节

- 时间窗口:退籍当月必须完成《个人所得税清算申报》,逾期每日万分之五滞纳金。

- 外汇额度:清算后如需购汇汇出,每人每年仍受5万美元便利化额度限制,超出部分需提交完税证明。

- 股票期权:未行权的境内外期权,按退籍日市价减去行权价计税,即使未来才实际出售。

- 养老金账户:企业年金、职业年金在退籍时可一次性领取并缴税,税率按“工资薪金所得”处理。

实战案例:三口之家移民加拿大的税务测算

背景:王先生夫妇及未成年女儿注销上海户籍,主要资产如下:

| 资产类别 | 原值(万元) | 公允价值(万元) | 潜在利得(万元) |

|---|

| 上海住宅 | 500 | 1200 | 700 |

| A股股票 | 200 | 400 | 200 |

| 未上市股权 | 100 | 300 | 200 |

| 合计 | 800 | 1900 | 1100 |

计算:

- 1100万元利得并入当年综合所得,扣除6万元免征额及社保公积金后,适用45%边际税率。

- 假设无其他收入,应纳税额约480万元。

- 若加拿大已按25%税率预提资本利得税,可抵免约275万元,最终在华补税205万元。

如何合法降低“移民税”成本?

- 提前分批处置资产:利用每年免征额及低税率档,避免一次性巨额利得。

- 选择税收协定优惠:中加、中美等协定对股息、利息、特许权使用费有限定税率,可降低预提税。

- 设立家族控股公司:将未上市股权注入境外公司,未来通过股权 *** 而非个人退籍实现退出,可能适用更低税率。

- 合理利用亏损:退籍前卖出亏损股票,先抵减当年利得,再触发“视为出售”。

下一步:清单式操作指南

准备退籍的纳税人,可按以下顺序执行:

- 向主管税务机关申请《中国税收居民身份证明》。

- 委托评估机构出具房产、股权公允价值报告。

- 登录自然人电子税务局,填报《个人所得税清算申报表(退籍适用)》。

- 持完税凭证到外汇局办理《服务贸易等项目对外支付税务备案表》。

- 最后到公安部门办理户籍注销,领取《注销户口证明》。

整个流程通常需要2–3个月,建议至少提前半年规划,以免因补税或评估延误行程。

暂时没有评论,来抢沙发吧~